一礼拜之前,一篇名为《肖战背后:腾讯的背水一战》文章引起热议。

全文深刻剖析了腾讯的业务模式及当前面临的致命问题,指出了腾讯当前所面临的考验严峻,作为国内文娱超级巨头,一不能冲锋陷阵文化输出,二不能大胆开拓新市场,老想着靠流量收割已有市场搞内卷,靠对青少年毫无积极引导作用的“新文创”去收割市场的模式必定是要调整的。

作者于文末坦言,腾讯必将面临背水一战。

《昔时贤文》里有云:“有心栽花花不发,无意插柳柳成荫。”,看似杂乱无章的一本书里透着许多大道理,这句话更是在教育世人,有时候打败你的不一定是“针尖麦芒”的对手,而往往是“打酱油”的路人。自互联网时代以来,许多巨头往往都是被路人打败的。这就像曾经的诺基亚拼劲了老命,仍旧跟不上时代的步伐。打败诺基亚的不是三星和摩托罗拉,却是一个曾经做操作系统起家 , 当时看似“路人”的苹果。

再如,打败绿箭公司的不是益达,而是微信、淘宝和手游。

在超市前等待收银结账的短暂而经典的消费场景,充分考虑了客户排队时的“短期选择”,此前顾客等待排队缴费的时候会习惯性地拿几盒口香糖放入购物框;而现如今的顾客大多数都在用这段阅读微信、朋友圈新鲜事,或者是在参与线上购物。更直接的,大部分 90 后顾客直接从根本上“消灭”了去超市排队购物这个过程,因为随着饿了么、美团、京东到家、天猫超市、每日优先等电商平台的出现,可以直接实现手指遥控、送货到家。

大象倒地的时候,都是悄无声息的。巨人倒下的时候,身上还是暖的。

“巨人太过庞大,所以你不能像小公司那样用身子暖不暖来判断巨人的情况。巨人的命运,早在大时代的路口便已决定了。

如果说现在的腾讯正走到一个新时代的十字路口前,这个路口叫做新文创;那么币安也正走在了一个新时代的十字路口,这个十字路口,就是从收购 CMC 开始,币安在释放一个很重要的信号,币安的流量断层了。

01

币安的业务命门——用户

币安是一个生的适逢其时的产品。

在 2017 年所有交易所 99.9% 都是法币交易、技术架构非常简单的背景下,币安首创了币币交易,开创了近年来币币交易交易所的先河。

币安 Binance 由“Binary”和“Finance”的融合变形组成,意为数字科技与金融的融合,交易所正式上线于 2017 年 7 月左右,从创立之初就专注于币币交易的交易平台,平台成立之初的愿景是成为“世界级的区块链资产交易平台”,为数字科技的爱好者提供一个安全、公平、开放的交易平台。

自币安问世以来的前两年,就稳稳的抓住了至少 3 张船票:

2017 年,币安抓住了第一家开放币币交易对的交易平台这张船票;

2018 年,币安抓住了平台币回购销毁的船票;

2019 年,币安抓住了 Launchpad 这张打新锁定平台币的船票。

可以说,币安的崛起都是因为抓住了这三张至关重要的船票,仅仅凭借这三张船票,使得 2017 年的币安上线五个月,就从 0 用户开始变成了一家体量超过 150 万用户的交易所;2019 年靠着打新锁定 BNB,使 BNB 市值从 7.9 亿美金一跃飞至 2019 年最高点 53.59 亿美金;

但当你仔细研究币安后,你会发现,连接万物的表象背后,其实核心模式从来没变过。那就是基于全球用户的流量。

分析 2017 年、2018 年、2019 年上半年,币安的三张船票,我们发现币安的核心业务的命门就是——用户。

过去的三年,币安都打了一张非常好的开局牌,收获了用户基础。

可惜此后的币安并未珍惜自己的羽毛。

从频繁插针的期货合约到并不成熟的日内期权均开始收割此前打下的好口碑,加上从 2020 年伊始,除了毫无目的的扩张以外,币安均还未找到属于他们的 2020 年的船票。

现在的币安,在释放一个重要的信号:币安的流量断层了。

02

流量断层、币安宝暗藏巨大风险

如腾讯的流量保卫战从 2018 年就开始一样,币安的流量保卫战从 2019 年 Q4 季度开始没有合适的船票开始,已经悄然拉开。

著名的“波士顿矩阵”,提出了两大决定产品结构的基本因素:一个是侧重外部环境的市场引力,另一个是侧重自身情况的企业实力。

分析币安内外部两类因素作用,我们也发现币安的四种产品类型:

一是处于成长期的增长率和市场占有率一直“双高”“明星产品”——LaunchPAD ;

二是处于衰退期“瘦狗产品”,增长率和市场占有率“双低”的产品——币安宝和杠杆借贷;

三是处于导入期的虽然销售增长率高但市场占有率低、且屡遭诟病的“问题产品”——期货合约和期权;

四是处于成熟期的销售增长率低而市场占有率高的产品“金牛产品”——现货山寨。

加密货币市场当前恰逢比特币第三次减半的大周期的不明朗的行情下,以及国内政策性敏感的关键时期,币安的现金牛产品山寨币现货以及明星产品的 LaunchPAD 未能发生关键作用,业务增长均有所停滞。

加密货币市场当前恰逢比特币第三次减半的大周期的不明朗的行情下,以及国内政策性敏感的关键时期,币安的现金牛产品山寨币现货以及明星产品的 LaunchPAD 未能发生关键作用,业务增长均有所停滞。

如此,便导致币安出现用户流量断层,不得不致力于推广他们的“瘦狗产品”——个人上限巨高,以及有无法兑付风险、涉嫌挪用的币安宝。

币安宝的几个风险:管理金额巨大、个人上限高、无监管的风险。

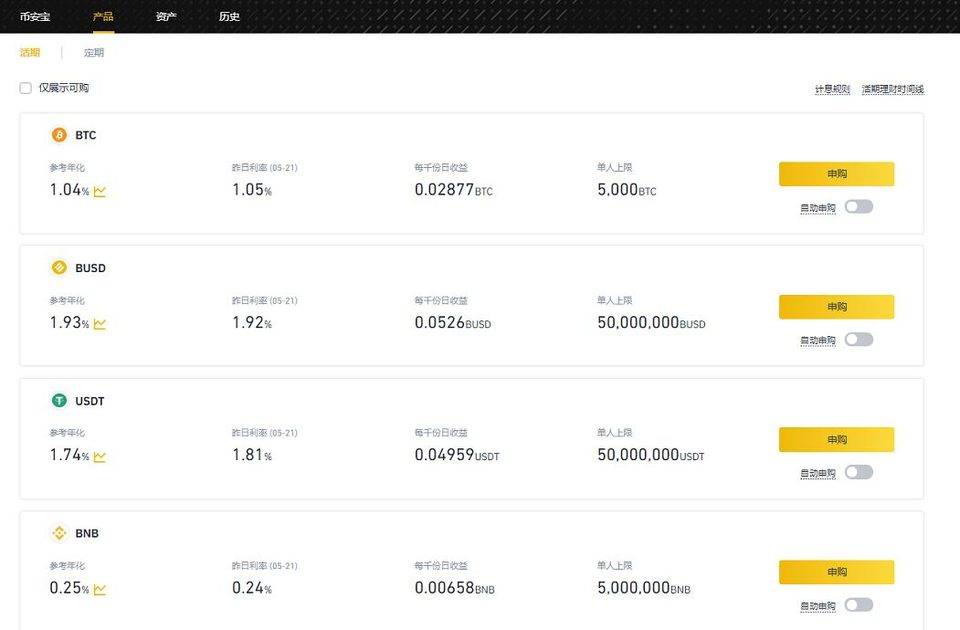

从币安官网上发现,币安的币安宝每期申购规模巨大,申购币种包括 BTC、BUSD、USDT、BNB、ADA 等 23 种币种,单人申购上限也非常高。

以 BTC 为例:单人申购上限为 5000BTC,折合美元 4500 万美元;USDT、BUSD 单人申购上限为均为 5000 万 BUSD,两项单品种的总上限为 1 亿美元;BNB 单人申购上限为 500 万 BNB,折合 8000 万美元;BCH 单人申购上限为 100 万 BCH,折合 2.26 亿美元。

预估币安宝的管理规模,仅以一期为例,规模就是过亿美元。

如果这个数字,发生在持牌、且在监管下的私募基金里,那一切皆合理,但是如果这个理财规模发生在并无固定地点、无全球明确法律主体的交易所平台上,那么风险极大。

我们拿币安宝与我国的私募基金的规模做比较,发现当前币安宝的规模完全不亚于一些私募金规模。

根据现在私募基金管理人旗下基金规模来看,私募基金规模在 0.5 亿~10 亿的中小机构仍为我国的私募基金主力军——截至 4 月底,已登记的私募基金管理人有管理规模的共 21324 家,平均管理基金规模仅为 6.72 亿元。

其中,管理基金规模在 1 亿~5 亿元的有 4556 家,存续登记私募基金管理人管理基金规模在 100 亿元及以上的仅仅只有 275 家。

要知道,私募基金的管理是极其严格的。

我国对金融风险防控中有三大攻坚战的重要内容中,就包括私募基金。因为私募基金可能是后 P2P 时代新金融犯罪的高发领域,应当引起高度关注。需要坚持不牟利规则,即受托人不得利用其受托人地位牟利。

但是币安并不是在法律框架下的金融主体,币安宝也并不是在监管下的私募基金,那么币安需要那么多钱,干什么呢?再者,币安宝的持牌管理人是谁?链上数据在哪里?

03

疑用向非英语类用户募集的钱

去购买英语类用户的断层流量

此前币安一直以“真实流量最多”的交易所自居,最早质疑币安流量造假的是 YevgenyDevine,一位早期的比特币 SV Bitcoin (BSV)的投资者。

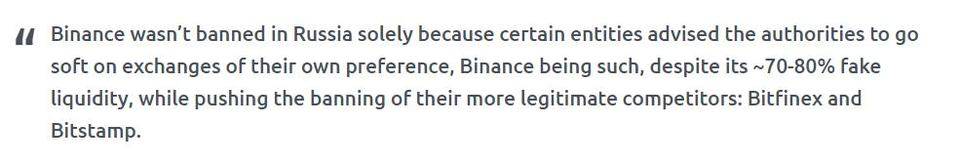

2019 年,针对币安下架 BSV 的事件,他在 Twitter 上称:“ 币安的交易量中有 70-80% 的数据都是造假,用造假的数据吸去推销 CZ 口中的 ' 最大的加密货币交易所 ',去吸引经验不足的投资者以及那些迫切寻求上市的项目方,币安赋予了 CZ 权利,然而这些权利都是建立在违背信任的基础上的。”

如果将这则旧闻结合今年 3 月币安斥 4 亿美金巨资收购 CMC (CoinMarketCap,以下简称 CMC)的事件来看,就能将 Yevgeny Devine 此前所指出的问题联系起来了。 加密世界的流量如果按语言分类的话,主要可以分成英语和非英语的两部分流量。英语区用户的习惯为 PC 端,非英语区用户的习惯在 APP 端。两边的流量分别是不同世界的群体,但 CMC 把他们链接起来。

在加密货币行业里,如果你想搜索某个加密货币,通常不会从百度、谷歌这些传统搜索引擎入手,而是会去像 CMC、非小号这样的专业数据平台搜索。

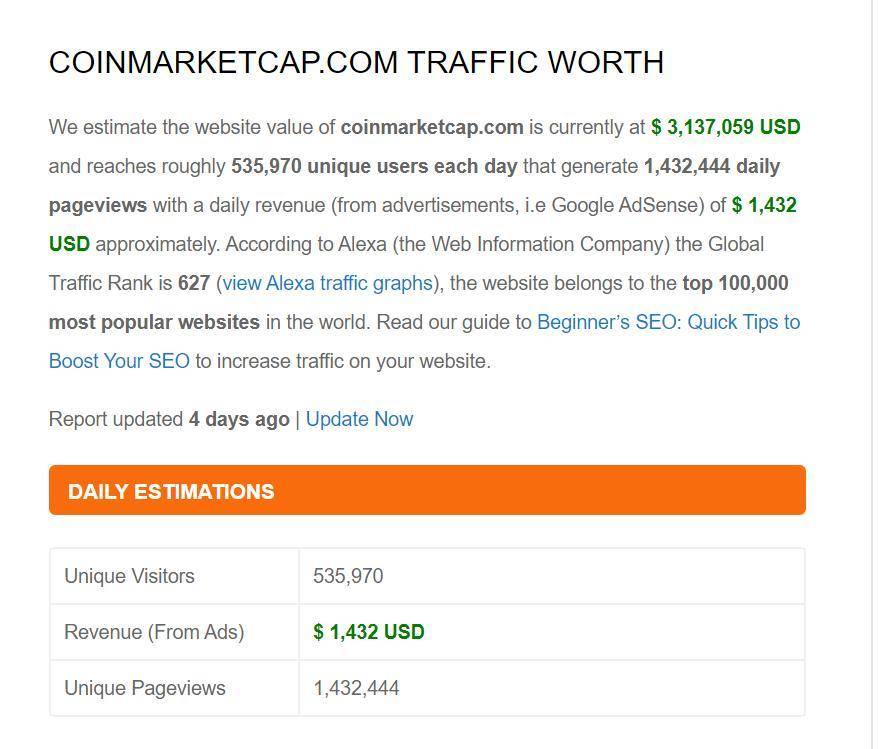

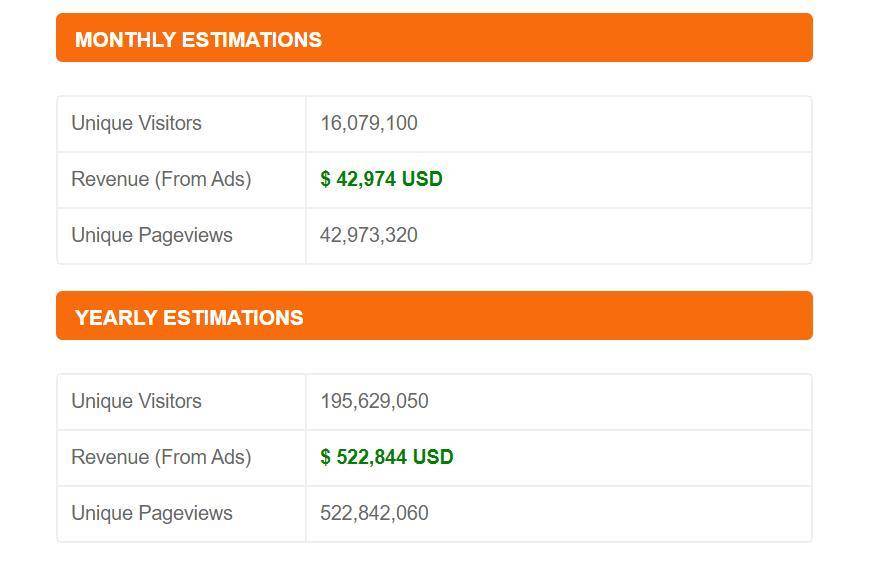

据国外 SimilarWeb 数据显示,CMC 是毫无争议的加密货币数据集中地,过去六个月一共吸引 2.072 亿访客,比币安平台的网站流量高出 80%。另据全球网站排名站点 Alexa 数据,目前 CMC 全球访客排名为 570 位,而币安网站全球访客排名为 2045 位。

这意味着,虽然 CMC 创收机制不如交易所,但却是一个非常有价值的平台,能够吸引大量流量。

可以说,币安此次花 4 亿美金购买 CMC 的直接目的是用于购买英语区用户的流量,来弥补当前的流量断层,实现更多的创收来摆脱困境。

但是这 4 亿美金从何而来?引发思考。

这 4 亿美金虽然不是现金,是以 BNB 和股权形式完成的收购,但是仍旧数目巨大。根据币安官方以及赵长鹏本人的口述所给出的数据,币安在 2019 年利润约为 5.5 亿美元左右,占到了上一年币安年利润的 72%。

2020 年尚未过半,巨资收购 CMC 的背后必然留有财务缺口,缺口从哪里补充?是否会有挪用其他产品上的钱去补充财务缺口的问题存在?值得深究。

毫无疑问是一次冒险、激进的战略投资。这也反映出了币安当前流量断层问题、业务矩阵问题导致的盈利模式下的困境让币安亟需做出改变,痛下决心斥巨资购买这个巨大的英语区用户的流量。

本来是一次互联网模式里很传统的购买付费流量的常见操作,可由于 CMC 本身的业务模式,让 CMC 被收购的负面意义已经开始超过了正面意义,引发了加密货币的信任危机。

此前,CoinMarketCap 之所以能在加密行业里立足,最重要一个原因就是赢得了许多人的信任。而在这方面,币安似乎并没有较好的历史。

根据 BTI 于 2019 年 4 月发布报告显示,币安存在较为严重刷单交易问题,其中 30 个交易对的刷单交易额占到其总交易额 25-75%。不仅如此,币安屡屡出现服务器崩溃、被窃和信息泄露等其他问题,有些甚至在业内引起巨大震动。

币安购买 CMC 无异于直接修改游戏规则,事实上币安当前已经修改了 CMC 的交易所排名维度,选用了 Web 端仅适用于英语区用户的喜好的参数来排名,让自己荣登了 CMC 的世界第一交易所的椅子。

CMC 被收购也引发了行业的不满情绪,以 CMC‘匿名’创始人 Brandon Chez 为例,从 CMC 被收购事件以后,宣布离开了 CMC,并对外宣称希望在新冠病毒疫情期间把重心放在家人身上。

币安靠 3 张船票崛起跻身世界头部交易所的位置,让币安有了很大的用户基础,而现如今由于在因为产品矩阵的不合理导致的用户流失、流量断层,核心业务的用户增长无法跑赢当前的周期背景战略出现了业务增长瓶颈,出现了流量断层、亟需流量的补充尴尬局面。

其关键问题应该是去改进当前的”瘦狗产品”和“问题产品”实现更好的业务增长,而不是用向非英语区用户币安如此用布局收购 CMC 去购买英语区用户的流量。

前面提到,币安的命门就是用户基数和口碑,而现在币安无疑已经走在了这个十字路口里。

以前,币安平台给人的感觉是,业务模式比其他人先进,流量比你大。

那么现在币安想走的业务中心是,产品不怎么样,但是我从流量入口掐掉别人的流量来源。通过 CMC 引流到币安,再通过币安宝、衍生产品等其他巨型收割机妄图收割更多的利润,然后再去做更多的并购和投融去建造“币安帝国”。

从按照币安标准打造的 CMC 源源不断的为币安输送流量和用户,是否真的会去用于改进币安当前的产品短板呢?还是币安的目的有且只有一个———钱?

究竟币安此次收购后的布局是只看眼前利益,还是更多地着眼于长期,有待观察。

但是毫无疑问币安匆忙收购 CMC 是一个不利于币安自身、CMC 业务自身的战略布局,将 CMC 的流量转移到币安生态系统,既打扰到 CMC 的原有客户,币圈其他用户的口碑也并不买账。

环境的巨变从来都是量变引起质变,这是一个需要经历漫长过程的时代。恐龙从侏罗纪霸主开始被其他物种取代,都印证了大趋势的残酷。

时代的风口下,“杀人不眨眼、刺刀不见红”,很多时候并没有近身的肉搏,更类似“温水煮青蛙”。结果依然冷酷,连一声“对不起““不好意思”都不会有。

如《肖战背后:腾讯的背水一战》一文所言,对巨头来说赚钱很重要,但有时候有比赚钱更重要的事——不要辜负了时代赋予你的使命。

来源:北纬31度

博链财经BroadChain获悉,4月19日,据The Block,Coinbase 正在搬迁到纽约曼哈顿的新办公室,并在此过程中放弃此前哈德逊广场的工作场所。 据悉,Coinbase 已签署了一份为期十一年的租约,租约位于曼哈顿熨斗区麦迪逊一号,面积为 67,208 平方英尺,该办公室的面积大约是原哈德逊广场空间的两倍。 不过 Coinbase 既没有改变远程工作政策,也没有表示将在纽约扩大团队,消息人士透露2024年 Coinbase 员工人数相对保持不变。

博链财经BroadChain获悉,4月19日,据eu-startups,基于以太坊区块链的影视支付平台 FilmChain 宣布完成 280 万欧元融资。 Holt InterXion 领投,Roca X、DeBa Ventures、TechAngels、以及 HearstLab 参投。 FilmChain 利用区块链提升交易透明度和可审计学,并利用区块链追踪支付架构中的所有权,为电影、电视和游戏行业里的支付交易注入信任和责任。

博链财经BroadChain获悉,4月19日,Base宣布 2024 年第 6 轮 Base 建设者资助名单。 其中包括支付应用 PayFlow、链上战斗游戏 The Old Castle Defense、音乐合作和资助创意空间 Fam、链上社交市场 Talent Protocol、Mac 应用程序开发者 Steve Dakh、构建 Base 费用跟踪器 Chrome 插件的 Martycfly、生成像素艺术合集 Primitives、跨链桥 Base Migrate、链上数据浏览器 sealaunch.xyz、区块链开发公司 Chain Rule。

博链财经BroadChain获悉,4月19日,据Cointelegraph。公链 AirDAO 宣布推出 Star Fleet 计划,后者作为 AirDAO 生态系统的长期战略计划的一部分。 首批 DeFi 产品包括名为 Kosmos 的加密债券市场、DEX Astra 和流动质押产品 Harbor。

博链财经BroadChain获悉,4月19日,Dune 数据显示,比特币 NFT 协议 Ordinals 铭文铸造累计费用收入突破 6700 BTC,约合 4.15亿美元;当前铸造铭文总量达到 66,193,526 枚。